Η πρόοδος στην ιατρική επιστήμη και οι τεχνολογικές εξελίξεις έχουν αυξήσει σημαντικά το προσδόκιμο ζωής, κάνοντας ακόμα πιο επιτακτική την ανάγκη περισσότερων συνταξιοδοτικών απολαβών.

Το ύψος των συνταξιοδοτικών απολαβών θα εξαρτηθεί από δύο παράγοντες τις συνολικές συνεισφορές κατά τα χρόνια εργασίας καθώς και την απόδοση του συνταξιοδοτικού χαρτοφυλακίου. Τα δύο αυτά στοιχεία αποτελούν προϋπόθεση για να πετύχουμε τη μεγιστοποίηση του συνταξιοδοτικού μας κουμπαρά.

Αποδόσεις Συνταξιοδοτικών Ταμείων

Πόσο σημαντικό είναι να έχει υψηλές αποδόσεις ένα συνταξιοδοτικό χαρτοφυλάκιό; Αναμφίβολα, είναι εξίσου σημαντικό όσο και το ποσό που αποταμιεύεται.

Ας υποθέσουμε ότι υπάρχουν δύο άτομα με πανομοιότυπα δεδομένα αλλά επιλέγουν να ακολουθήσουν διαφορετική επενδυτική στρατηγική. Έχουν την ίδια ηλικία, 35 ετών, συνεισφέρουν από €400 μηνιαίως και θα συνταξιοδοτηθούν στα 65, επομένως θα αποταμιεύουν για περίοδο 30 ετών. Το ένα άτομο επιλέγει να τοποθετηθεί σε τραπεζικές καταθέσεις και το άλλο σε ένα διεθνώς διαφοροποιημένο επενδυτικό χαρτοφυλάκιο.

Άτομο Α – 100% Τραπεζικές καταθέσεις

Οι συνεισφορές τοποθετούνται σε τραπεζικές καταθέσεις με μέση καθαρή ετήσια απόδοση 1%. Οι συνολικές συνεισφορές ανέρχονται στις €144,000 και η εκτιμώμενη συνολική αξία κατά τη συνταξιοδότηση στις €167,851. Η υπεραξία των €23,851 αντιπροσωπεύει ποσοστιαίο κέρδος 16.6%. Σε 30 χρόνια όμως, αφού λάβουμε υπόψη ένα μέσο ετήσιο πληθωρισμό 2.5%, οι €167,851 θα αντιστοιχούν με €80,022.

Άτομο Β – Διεθνώς διαφοροποιημένο χαρτοφυλάκιο

Οι συνεισφορές τοποθετούνται σε ένα χαρτοφυλάκιο με παγκόσμια διασπορά και διάφορες επενδυτικές κατηγορίες, με μέση καθαρή ετήσια απόδοση 5%. Οι συνολικές συνεισφορές ανέρχονται πάλι στις €144,000, αλλά η εκτιμώμενη συνολική αξία κατά τη συνταξιοδότηση σε αυτή τη περίπτωση ανέρχεται στις €332,903. Η υπεραξία των €188,903 αντιστοιχεί σε αύξηση 131%, αντισταθμίζοντας πλήρως τον αντίκτυπο του πληθωρισμού στο χαρτοφυλάκιο.

Όπως φαίνεται ξεκάθαρα στα πιο πάνω παραδείγματα, η αποκλειστική τοποθέτηση σε τραπεζικές καταθέσεις αδυνατεί να εξυπηρετήσει επαρκώς τους μακροπρόθεσμους στόχους ενός συνταξιοδοτικού χαρτοφυλακίου, ιδιαίτερα όσο τα επιτόκια παραμένουν στα σημερινά χαμηλά επίπεδα.

Το δεύτερο μέρος αυτού του άρθρου θα αναφερθεί σε ένα θέμα το οποίο προκαλεί άγχος και φοβία σε σημαντική μερίδα του πληθυσμού: την επένδυση σε χρηματοοικονομικά μέσα.

Επένδυση σε χρηματοοικονομικά μέσα

Η επένδυση σε χρηματοοικονομικά μέσα δεν είναι κατά ανάγκη προνόμιο των λίγων. Ούτε είναι απαραίτητο όσοι επενδύουν στις χρηματιστηριακές αγορές να είναι επαγγελματίες επενδυτές και ούτε χρειάζεται να γίνουν. Το κλειδί είναι η υπομονή και όπως σοφά είπε ο Warren Buffet, «το χρηματιστήριο είναι ένα μέσο μεταφοράς χρημάτων από τους ανυπόμονους στους υπομονετικούς». Η έννοια αυτής της δήλωσης είναι στη πραγματικότητα πολύ απλή.

Αν και προηγούμενες αποδόσεις δεν μπορούν να αποτελέσουν εγγύηση για μελλοντικές αποδόσεις, τα ιστορικά δεδομένα των χρηματιστηριακών αγορών αποδεικνύουν πως μακροπρόθεσμα η απόδοση των μετοχών είναι σημαντικά υψηλότερη από την απόδοση οποιασδήποτε άλλης συναφής επένδυσης και πως ο επενδυτικός ορίζοντας είναι ο πλέον σημαντικός παράγοντας για μια επιτυχημένη επενδυτική στρατηγική.

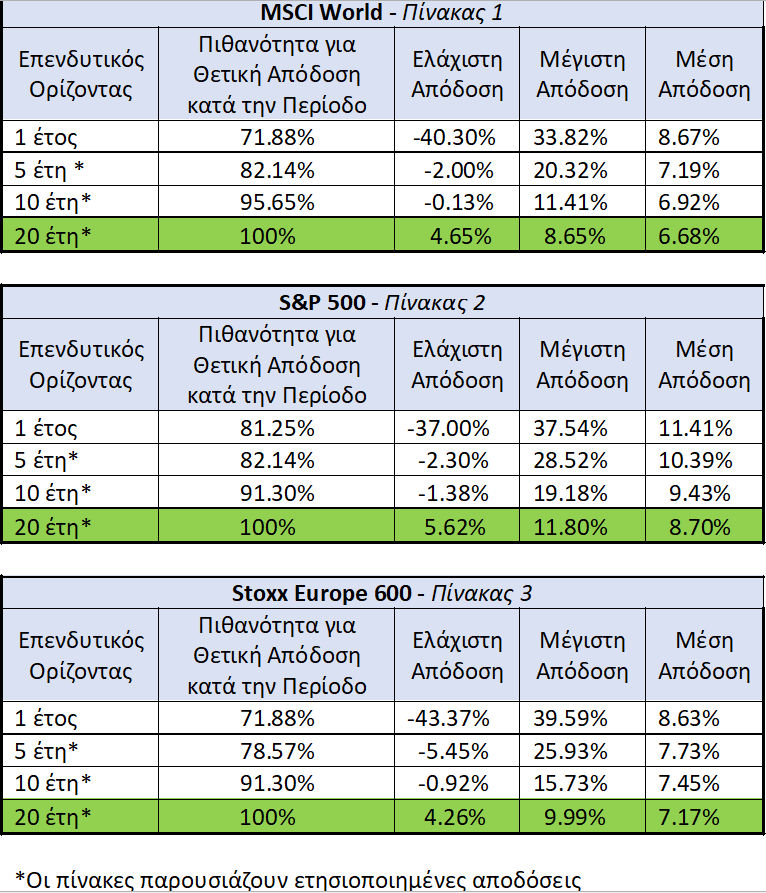

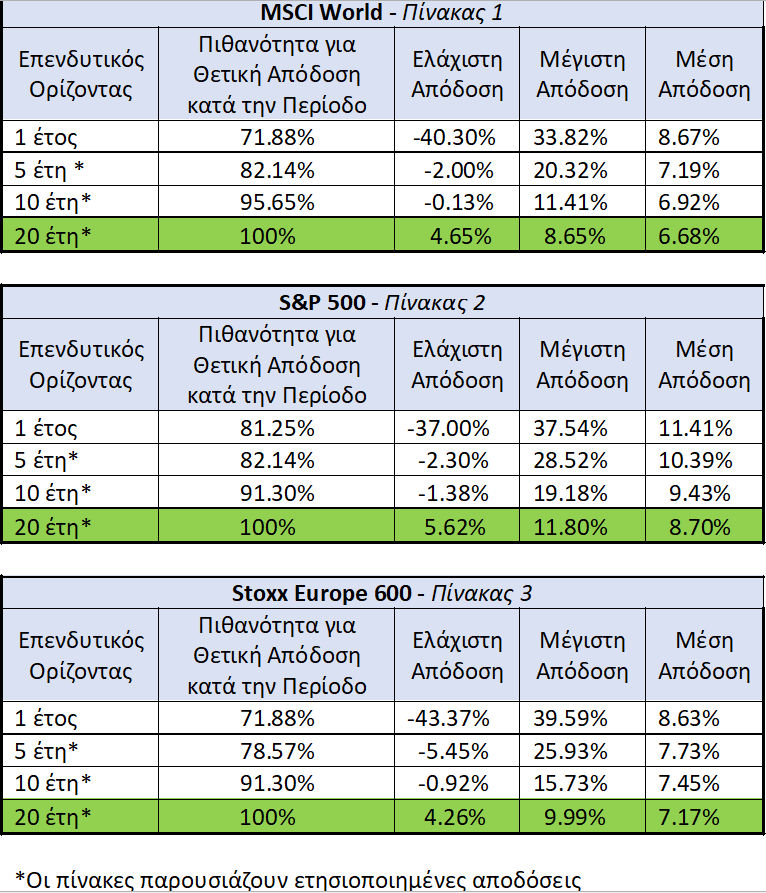

Για τους σκοπούς του άρθρου, χρησιμοποιούνται ιστορικές τιμές από το Bloomberg για να παρουσιάσουν πώς ο επενδυτικός ορίζοντας μπορεί να μειώσει τη πιθανότητα ζημιών. Δηλαδή, όσο πιο μακροπρόθεσμος είναι ο επενδυτικός ορίζοντας, τόσο μειώνεται και ο κίνδυνος απώλειας.

Οι υπολογισμοί βασίζονται σε τρεις διαφορετικές αγορές μετοχών: Τις διεθνής μετοχές, σύμφωνα με τον δείκτη MSCI World, τις μετοχές των Ηνωμένων Πολιτειών, σύμφωνα με τον δείκτη S&P 500 και των Ευρωπαϊκών μετοχών, σύμφωνα με τον δείκτη STOXX Europe 600.

Οι πιο κάτω πίνακες παρουσιάζουν τη συνολική απόδοση του κάθε δείκτη από το 1987 έως το 2018, εξετάζοντας τα αποτελέσματα για τέσσερεις διαφορετικούς επενδυτικούς ορίζοντες: 1 έτος, 5 έτη, 10 έτη και 20 έτη. Για κάθε επενδυτικό ορίζοντα, ο πίνακας παρουσιάζει τη μέγιστη και την ελάχιστη απόδοση που θα μπορούσε να επιτευχθεί από ένα επενδυτή για εκείνη την περίοδο καθώς και η πιθανότητα επίτευξης θετικών αποδόσεων για κάθε περίπτωση.

Οι πρώτες σειρές στους πιο κάτω πίνακες δείχνουν πως σε βραχυπρόθεσμο επίπεδο οι τιμές των μετοχών έχουν εντονότερες διακυμάνσεις έχοντας καταγράψει αποδόσεις που κυμαίνονται από κέρδος 39.59% μέχρι απώλεια -43,37% σε ένα χρόνο.

Όπως φαίνεται στον Πίνακα 1, εάν επενδύαμε για οποιαδήποτε περίοδο ενός έτους από το 1987 μέχρι το 2018, θα πραγματοποιούσαμε κέρδη στο 72% των περιπτώσεων με μέση ετήσια απόδοση 8.67%. Ενώ εάν επενδύαμε για οποιαδήποτε περίοδο 10 ετών, στο 96% των περιπτώσεων θα πραγματοποιούσαμε κέρδη με μέση ετήσια απόδοση 6.92%.

Ένας από τους θεμελιώδεις κανόνες επένδυσης ορίζει ότι οι επενδυτές αποζημιώνονται μακροπρόθεσμα για το ρίσκο που αναλαμβάνουν και όπως φαίνεται και στους πίνακες για οποιοδήποτε ορίζοντα 20 ετών η πιθανότητα αρνητικής απόδοσης μειώνεται στο μηδέν.

Αξιοσημείωτη είναι επίσης η μέση ετήσια απόδοση για τον 20ετή επενδυτικό ορίζοντα με ελάχιστο κέρδος 4.26% το χρόνο για το Stoxx Europe 600 και μέγιστο 11.80% το χρόνο για το S&P 500. Ακόμη και η χαμηλότερη μέση ετήσια απόδοση του 4.26% είναι ένας πολύ ικανοποιητικός ρυθμός ανάπτυξης για ένα συνταξιοδοτικό χαρτοφυλάκιο.

Εν κατακλείδι, το παρελθόν μας έχει διδάξει ότι εάν επενδύσουμε σε ένα διαφοροποιημένο χαρτοφυλάκιο με έναν μακροπρόθεσμο επενδυτικό ορίζοντα, τότε οι πιθανότητες είναι σαφώς με το μέρος μας. Η μέθοδος δεν είναι τόσο περίπλοκη όσο πολλοί άνθρωποι πιστεύουν. Αυτό που χρειάζεται είναι απλά μια συνετή επενδυτική στρατηγική, επαρκώς διαφοροποιημένα διεθνή ταμεία και το σημαντικότερο, υπομονή.

Κρίστης Μιχαηλίδης

Γενικός Διευθυντής – Περιφέρεια Λεμεσού

Ancoria Insurance Public Ltd